Szavazás

Ki olvas minket

Oldalainkat 5 vendég és 0 tag böngészi

"A pénz olyan, mint a szex. Ha nincs, mindig arra gondolsz, ha van, mindig máson jár az eszed."

Opciós alapfogalmak

Mi a különbség a bináris opciók és az igazi opciók között?

- Részletek

- Írta: Tony James

- Találatok: 17892

Alcím: Miért reklámozzák a Forex cégek a bináris opciókat?

Egyre többen kérdezik tőlem, hogy kereskedek-e bináris opciókkal és azt, hogy lehet-e pénzt keresni ezekkel. Sokan tudják, hogy opció kereskedéssel foglalkozom, így látszólag jogosan merülnek fel ezek a kérdések. Azért látszólag jogosan, mert a bináris opció és a normál tőzsdei opció (tehát az igazi opció) teljesen két különböző „történet”.

Aki még nem hallott sokat az opciókról az azt gondolhatja, hogy a bináris opciók és a tőzsdei opciók testvérek. De koránt sem, annyira különbözik ez a két termék egymástól, hogy inkább csak távoli rokonoknak mondanám őket.

Azért, hogy eloszlassam a lila ködöt a bináris opciók fölül, készítettem egy összehasonlítást a két termékről, így érthetővé válnak a különbségek, és látni fogod, hogy a bináris opciókkal érdemes-e kereskedni.

Hol lehet kereskedni velük?

Bináris opciók:

- Bináris opciókkal foglalkozó Forex cégeknél

- Bináris opciós bróker cégeken keresztül

- Bankokon keresztül (sokszor csak banknak nevezik magukat, de nem azok)

Tőzsdei opciók:

- Tőzsdei brókercégeken keresztül

A market maker és a brókercég megegyezik?

A bináris opciók esetében a market maker és a brókercég megegyezik. Tehát, ha az ügyfél veszteséget szenved el, akkor azon a brókercég nyereséget képez. Ha az ügyfél profitot ér el, az a brókercégnek veszteség. Így az ügyfél és a brókercég ellenérdekelt.

Normál tőzsdei opciók esetén a brókercég az ajánlatot továbbküldi a központi tőzsdei rendszerbe. Ehhez a rendszerhez kapcsolódik fel az összes brókercég amelyiknél az adott opcióval kereskedni lehet. A központi tőzsdei rendszerhez kapcsolódnak fel a market maker-ek is. Így a market maker elől a központi tőzsdei rendszer eltakarja az ügyfelet. Tehát a market maker és az ügyfél nem ellenérdekelt. A tőzsdei brókercégek nem market maker-ek és nincs veszteségük azon, ha az ügyfél profitál. Tehát a brókercég és az ügyfél sem ellenérdekelt.

Szabályozott-e a bináris opciós piac?

A bináris opciókereskedés néhány szabályozási törekvésen kívül (Ciprus, Málta) szabályozatlan.

A normál tőzsdei opciókereskedést a központi tőzsdei opciókereskedést biztosító cégekre (CME, NYMEX) vonatkozó szabályozásoknak megfelelően felügyelik az erre létrehozott szervezetek (SEC, CFTC, NFA). Tehát a normál tőzsdei opciókereskedés szabályozott.

A tőzsdei kereskedési szabályozások rendelkezni szoktak (többek között) arról, hogy az ügyfél pénzét a brókercég pénzétől elkülönülten egy külön bankszámlán kell a brókercégnek tartania. Ahhoz saját célból nem nyúlhat. A szabályozott tőzsdei brókercégek kereskedési rendszereit vizsgálni és ellenőrizni szokta egy vagy több harmadik fél (felügyelő szervezet/cég), hogy biztosítva legyen a fair play.

Milyen gyakran változtatják a kereskedési feltételeket és a termékre vonatkozó szabályokat a brókercégek?

A bináris opciókereskedést kínáló brókercégek gyakran megváltoztatják a kereskedési feltételeket, ha azt tapasztalják, hogy az ügyfél túl sok nyereséges kereskedést hajt végre. Ennek oka főleg abban rejlik, hogy veszteség éri őket, ha az ügyfél nyereséges.

Például, ha az ügyfél túl sok profitot ér el mondjuk makró hírek bejelentése előtti pozíció nyitásokkal, akkor letiltják a hírek, bejelentések körüli időintervallumokban a pozíció nyitást. De akár az is előfordulhat, hogy trükköznek a lejárati időpontokkal. Például nem jár le a bináris opció a lejárati időpontban ha profitban van, várnak vele addig amíg átmegy veszteségbe és akkor hirtelen megjavul a rendszer és lejár az opció.

A normál tőzsdei opcióra vonatkozó szabályozások sokszor évtizedekig változatlanok, a brókercégek ezeken a szabályokon nem változtathatnak, ezeket be kell tartaniuk és alkalmazkodniuk kell hozzájuk. Ha változik a szabályozás, akkor az általában új opciós termék bevezetésére vonatkozik, nem a meglevő termékekre. A normál tőzsdei opciós brókercégeknek nem érdeke, hogy megváltoztassák a kereskedési feltételeket, ha az ügyfél rendszeres havi jövedelmet termel opciókereskedéssel, mert a brókercég nem ellenérdekelt az ügyféllel szemben.

Igazi tőzsdei opciók esetében még nem láttam olyat, hogy trükköztek volna a brókercégek. Nyolc éve kereskedek élesben opciókkal és eddig mindig másodperc pontosan lejártak az opciók a lejárat időpontjában.

Mekkora a spread?

Nézzük meg, hogy pozíció nyitáskor milyen esélyeket kapunk bináris opciók esetén és normál tőzsdei opció esetén:

Bináris opció:

OptionFair, EUR/USD: fel/le kifizetés -> 85%/0%, tehát 15% spread

OptionsXO, Gold/EUR: fel/le kifizetés -> 80%/0%, tehát 20% spread

Normál tőzsdei opció:

Olaj, CLG4 put strike 95: bid/ask -> $0,76/$0,78 és középárfolyamon ($0,77) venni és eladni is lehet, teljesülnek az éles vételi vagy eladási megbízások, tehát gyakorlatilag 0 a spread.

Földgáz, NGG4 call strike 4,5: bid/ask -> $0.95/$0.96 tehát 1,01% a spread.

Normál tőzsdei opciók esetén mindegy melyik brókercégen keresztül nézzük a bid/ask árakat, mert mindenki ugyanazt az ajánlati könyvet látja. Olaj és gáz esetén a NYMEX ajánlati könyvét.

A bináris opciókereskedés inkább szerencsejátéknak vagy inkább tőkepiaci kereskedelemnek számít?

A bináris opciók esetében csak vásárolni tudsz opciókat, nem tudsz short pozíciót nyitni, tehát az opciók időértékéből nem tudsz profitálni. Csak akkor tudsz profitálni, ha eltaláltad az irányt. Így a bináris opciókereskedés iránykereskedés.

A legtöbb bináris opciós brókercégnél nem lehet kiszállni a pozícióból a lejárat előtt.

A bináris opciókereskedés rövid távú kereskedés (néhány perces opcióktól a néhány órás lejáratú opciókig). Rövid távon a piaci ármozgások sokkal kiszámíthatatlanabbak. A rövid távon inkább véletlenszerű (zajos) ármozgás miatt a kereskedő tőzsdei ismeretei vagy ismereteinek hiánya alig befolyásolja a kereskedés nyereségességét.

A kaszinókhoz hasonlóan a bináris opciók esetében a brókercégnek fix, előrekalkulált előnye van. Az egynullás rulett esetén ez 1/36, tehát gurításonként 2,77%. Átlagosan ennyi előnye van a kaszinónak a játékossal szemben. A bináris opciók esetében, ha profitba menő pozíció esetén a kifizetés 85%, veszteségbe menő pozíció esetén pedig 0%, akkor a brókercég előre definiált előnye 100%-(185%/2) =7,5%. Tehát átlagosan ennyi a „ház” előnye pozíció nyitásonként. Hát ez rosszabb arány az ügyfél szempontjából mint a rulett esetében.

A fentieket figyelembe véve a mérleg nyelve arrafelé dől, hogy a bináris opciókereskedés inkább szerencsejátéknak számít.

Összefoglalva:

Azért találkozol egyre több bináris opciókereskedést hirdető Forex céggel és azért látsz egyre több bináris opciókereskedést hirdető reklámot az interneten, mert ez egy nagyon jó üzlet, de nem neked, hanem a brókercégeknek.

Mivel a bináris opciókereskedést kínáló brókercégek ügyfelei a Forex cégek ügyfeleihez hasonló módon gyorsan fogynak (tudniillik elvesztik a pénzüket), így a bináris opciókereskedő ügyfelek toborzására folyamatosan szükség van és ezért jutalékot fizetnek. Szóval ne csodálkozz, ha nem nagyon találsz őszinte véleményt erről a termékről. Viszont egyre több olyan weboldalt fogsz találni, amelyik agyondicséri ezt a terméket, persze nem önzetlenül, hanem az ügyféltoborzásért a brókercégtől remélt/kapott jutalékért.

Opciós kereskedési technikák

- Részletek

- Írta: Tony James

- Találatok: 20636

Iránykereskedési opciós kereskedési technikák

Emelkedő árak esetén profitos:

| Long Call | Short (Naked) Put |

| Long Synthetic | Call Backspread |

| Call Bull Spread | Put Bull Spread |

| Covered Call | Protective Put |

| Collar |

Csökkenő árak esetén profitos:

| Long Put | Short (Naked) Put |

| Short Synthetic | Put Backspread |

| Call Bear Spread | Put Bear Spread |

Iránysemleges opciós kereskedési technikák

| Long Straddle | Short Straddle |

| Long Strangle | Short Strangle |

| Long Guts | Short Guts |

| Call Time Spread | Put Time Spread |

| Call Ratio Vertical Spread | Put Ratio Vertical Spread |

| Long Call Butterfly | Short Call Butterfly |

| Long Put Butterfly | Short Put Butterfly |

| Protected Covered Call | |

| Long Condor | Short Condor |

| Long Iron Condor | Short Iron Condor |

| Long Iron Vulture | Short Iron Vulture |

Iránykereskedési opciós kereskedési technikák

Emelkedő árak esetén profitos:

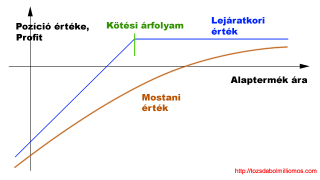

Egy Long Call egyszerűen csak call opció vétel

Profit/Veszteség kockázat:

Maximum profit: korlátlan amennyiben az alaptermék ára emelkedik

Maximum veszteség: korlátozott, az összeg amennyiért az opció meg lett véve

Mikor használjuk:

Ha egy iránykereskedési tőzsdei stratégia szerint várható, hogy emelkedni fog az alaptermék ára és/vagy emelkedni fog a volatilitás.

Egy Long Call opció vásárlásához kevesebb pénzre van szükség mint az alaptermék megvásárlásához. Ez a pozíció profitot akkor fog hozni ha az alaptermék ára vagy a volatilitás gyorsan emelkedik, mert számolni kell azzal, hogy az opció időértéke az idő múlásával csökkeni fog ha oldalazik az árfolyam.

Érdemes figyelembe venni, hogy az átlagos esélye egy gyors emelkedésnek kb. 25%, egy működő tőzsdei kereskedési stratégia és hosszú demó és éles gyakorlás szükséges ahhoz, hogy valaki hosszútávon profitos tudjon lenni opciós iránykereskedéssel.

>>Opciós kereskedési technikák

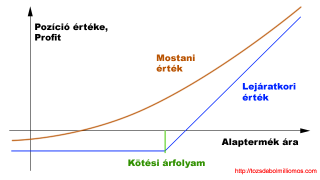

Egy Short Put egyszerűen csak put opció eladás

Profit/Veszteség kockázat:

Maximum profit: korlátozott, az összeg amit az eladáskor adnak a put opcióért

Maximum veszteség: elvileg korlátlan, ezért védekező pozíciókat, biztonsági kereskedési technikákat kell alkalmazni

Mikor használjuk:

Ha egy iránykereskedési tőzsdei stratégia szerint várható, hogy oldalazni vagy emelkedni fog az alaptermék ára és oldalazni vagy csökkeni fog a volatilitás.

Short Put opció eladásával akkor is lehet profitot realizálni, ha az alaptermék ára nem változik az opció lejáratáig. Mivel az idő múlásával a pozíció időértéke csökkenni fog, egy short opciós pozíció akkor profitos ha csökken az ára, így ennél a pozóciónál az idő a pozíció birtokosának fog dolgozni.

Annak a valószínűsége, hogy profitot fog termelni a pozíció átlagosan 75% mert az emelkedés valószínűsége 25%, az oldalazás valószínűsége pedig 50%.

>>Opciós kereskedési technikák

Összetevők:

Megvett (long) pozíció az alaptermékre és eladott (kiírt v. short) call opció

Profit/Veszteség kockázat:

Maximum profit: korlátozott, az összeg amit az eladáskor adnak a call opcióért

Maximum veszteség: elvileg korlátlan, ezért védekező pozíciókat, biztonsági kereskedési technikákat kell alkalmazni

Mikor használjuk:

Ha egy iránykereskedési tőzsdei stratégia szerint várható, hogy oldalazni vagy emelkedni fog az alaptermék ára és oldalazni vagy csökkeni fog a volatilitás.

Covered Call pozíció felvételével akkor is lehet profitot realizálni, ha az alaptermék ára nem változik az opció lejáratáig. Mivel az idő múlásával a pozíció időértéke csökkenni fog, és a pozíció opciós része short pozíció, így a csökkenő opciós érték miatt az idő a pozíció birtokosának fog dolgozni.

Annak a valószínűsége, hogy ez az összetett opciós pozíció profitot fog termelni átlagosan 75% mert az emelkedés valószínűsége 25%, az oldalazás valószínűsége pedig 50%.

>>Opciós kereskedési technikák

Összetevők:

Megvett (long) pozíció az alaptermékre és megvett put opció

Profit/Veszteség kockázat:

Maximum profit: korlátlan, amennyiben az alaptermék ára emelkedik

Maximum veszteség: korlátozott, legfeljebb a put megvételekor kifizetett összeg

Mikor használjuk:

Ha egy iránykereskedési tőzsdei stratégia szerint várható, hogy emelkedni fog az alaptermék ára és/vagy növekedni fog a volatilitás és be akarjuk magunkat biztosítani egy esetleges áresés ellen.

Protective Put pozíció felvételével korlátozható a maximális veszteség amennyiben a megvett alaptermék ára beesik. A megvett put opció felfogható úgy mint egy biztosítás egy részvényre, egy árutőzsdei termékre vagy egy tőzsdére bevezetett befektetési alapra (ETF).

Ha az alaptermék ára hirtelen esni kezd, a put opció értéke gyorsan elkezd növekedni, így az alaptermék árcsökkenése miatti veszteséget kompenzálja. Egy ilyen kompenzáló pozíciót hedge pozíciónak nevezünk. Az idő múlásával a put opció időértéke csökken és mivel ez egy megvett opció, az idő a Protective Put pozíció birtokosa ellen dolgozik.

Annak a valószínűsége, hogy ez az összetett opciós pozíció profitot fog termelni átlagosan 25% mert az áremelkedés átlagos valószínűsége 25%.

>>Opciós kereskedési technikák

Iránysemleges opciós kereskedési technikák

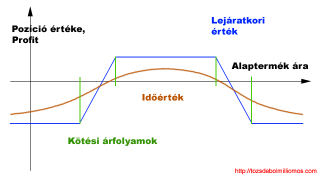

Összetevők:

Négy különböző kötési árfolyamú opcióból áll. A kötési árfolyamok szerint emelkedő sorrendben: megvett put opcióból, eladott put opcióból (ez az alsó láb), eladott call opcióból és megvett call opcióból (ez a felső láb) rakható össze. A megvett pozíciók száma ugyanannyi mint az eladott pozíciók száma.

Profit/Veszteség kockázat:

Maximum profit: korlátozott, az eladott opciókért kapott összegből le kell vonni a megvett opciókért kifizetett összeget

Maximum veszteség: korlátozott, a láb szélességéből le kell vonni a maximális profitot

Mikor használjuk:

Ha egy iránymentes tőzsdei stratégia szerint az adott alaptermékre, időtávra és volatilitásra pozitív hozam várható függetlenül attal, hogy az árfolyam oldalazni, emelkedni vagy esni fog.

A Long Iron Condor kereskedési technika segítségével kialakítható egy olyan iránysemleges pozíció amelynek az értéke az idő múlásával növekszik. Így az idő a pozíció birtokosának dolgozik.

Önmagában egy Long Iron Condor pozíció felvétele nem számít tőzsdei stratégiának. Csak megfelelő, letesztelt szabályrendszerrel és védekező technikákkal kiegészítve.

Annak a valószínűsége, hogy egy Long Iron Condor pozíció profitot termel függ az pozíció szélességétől. A profit valószínűsége 75-85%.

>>Opciós kereskedési technikák

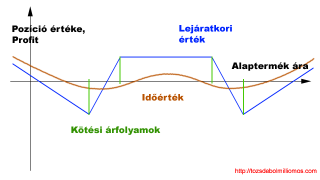

Összetevők:

Négy különböző kötési árfolyamú opcióból áll. A kötési árfolyamok szerint emelkedő sorrendben: megvett put opcióból, eladott put opcióból (ez az alsó láb), eladott call opcióból és megvett call opcióból (ez a felső láb) rakható össze. A megvett pozíciók száma több mint az eladott pozíciók száma.

Profit/Veszteség kockázat:

Maximum profit: korlátozott, az eladott opciókért kapott összegből le kell vonni a megvett opciókért kifizetett összeget

Maximum veszteség: korlátozott, a láb szélességéből le kell vonni a maximális profitot

Mikor használjuk:

Ha egy iránymentes tőzsdei stratégia szerint az adott alaptermékre, időtávra és volatilitásra pozitív hozam várható függetlenül attól, hogy az árfolyam oldalazni, emelkedni vagy esni fog.

A Long Iron Vulture kereskedési technika segítségével kialakítható egy olyan iránysemleges pozíció amelynek az értéke az idő múlásával növekszik. Így az idő a pozíció birtokosának dolgozik.

Önmagában egy Long Iron Vulture pozíció felvétele nem számít tőzsdei stratégiának. Csak megfelelő, letesztelt szabályrendszerrel és védekező technikákkal kiegészítve.

Annak a valószínűsége, hogy egy Long Iron Vulture pozíció profitot termel függ az pozíció szélességétől. A profit valószínűsége 65-85%.

>>Opciós kereskedési technikák

Opciós teszt kérdés megoldások 1

- Részletek

- Írta: Tony James

- Találatok: 15228

Ezek az opciós teszt megoldások a Teszt kérdések opciókról című teszthez tartoznak.

1. Hamis.

A strike price az opciós szerződés érvényesítési ára, az az ár amelyen az opciót megvásárlónak joga van venni (call opció) vagy eladni (put opció) és az opció eladójának kötelezettsége van eladni (call opció) vagy kötelezettsége van vásárolni (put opció). Amennyiben az opciós szerződés vevője él a jogával az opciót eladónak kötelezettsége van az opciós szerződést teljesítenie.

A prémium az opció aktuális ára, a prémium kifejezést főleg akkor használjuk amikor valaki opciós szerződést kiír (elad) és azért prémiumot (pénzt) kap.

2. Hamis.

Az Opciós Elszámolóház (OCC: Option Clearing Corporation) feladata a tranzakciók pénzügyi elszámolása, az OCC biztosítja, hogy az opció eladója végrehajtsa a kötelezettségét, ha az opció vevője él az opciós szerződésben foglalt jogával.

A „köztes bróker” szerepét az Opciós Brókerházak látják el, mint például a CBOE (Chicago Board Options Exchange) vagy például a NASDAQ Option Market.

3. Igaz.

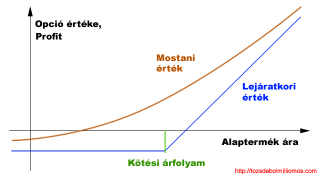

Egy opció valós értéke a piaci ár és a strike price különbsége amennyiben az opció ITM-ben (in the money) van. Ha az opció ATM-ben (at the money) vagy OTM-ben (out of the money) van akkor az opció valós értéke nulla.

Call opció esetén: Valós érték = Piaci ár – Strike price.

Put opció esetén: Valós érték = Strike price – Piaci ár.

A valós érték csak a strike price-tól és a piaci ártól függ, semmi mástól.

4. Hamis

Ha egy call opcióhoz tartozó alaptermék (esetünkben a részvény) ára alacsonyabban van mint a call opció strike price-a akkor az a call opció OTM (out of the money), tehát a valós értéke nulla. Mivel az opció ára a valós érték plusz az időérték, így a $8 ebben az esetben mind időérték.

Módosítás: (2012. január 30. hétfő, 20:00)

Put small.png)