Iránykereskedési opciós kereskedési technikák

Emelkedő árak esetén profitos:

| Long Call | Short (Naked) Put |

| Long Synthetic | Call Backspread |

| Call Bull Spread | Put Bull Spread |

| Covered Call | Protective Put |

| Collar |

Csökkenő árak esetén profitos:

| Long Put | Short (Naked) Put |

| Short Synthetic | Put Backspread |

| Call Bear Spread | Put Bear Spread |

Iránysemleges opciós kereskedési technikák

| Long Straddle | Short Straddle |

| Long Strangle | Short Strangle |

| Long Guts | Short Guts |

| Call Time Spread | Put Time Spread |

| Call Ratio Vertical Spread | Put Ratio Vertical Spread |

| Long Call Butterfly | Short Call Butterfly |

| Long Put Butterfly | Short Put Butterfly |

| Protected Covered Call | |

| Long Condor | Short Condor |

| Long Iron Condor | Short Iron Condor |

| Long Iron Vulture | Short Iron Vulture |

Iránykereskedési opciós kereskedési technikák

Emelkedő árak esetén profitos:

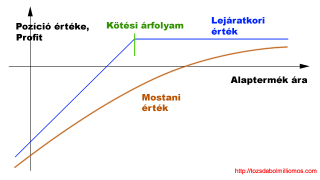

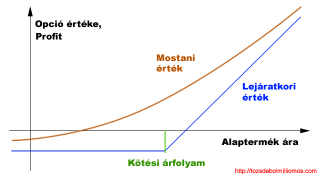

Egy Long Call egyszerűen csak call opció vétel

Profit/Veszteség kockázat:

Maximum profit: korlátlan amennyiben az alaptermék ára emelkedik

Maximum veszteség: korlátozott, az összeg amennyiért az opció meg lett véve

Mikor használjuk:

Ha egy iránykereskedési tőzsdei stratégia szerint várható, hogy emelkedni fog az alaptermék ára és/vagy emelkedni fog a volatilitás.

Egy Long Call opció vásárlásához kevesebb pénzre van szükség mint az alaptermék megvásárlásához. Ez a pozíció profitot akkor fog hozni ha az alaptermék ára vagy a volatilitás gyorsan emelkedik, mert számolni kell azzal, hogy az opció időértéke az idő múlásával csökkeni fog ha oldalazik az árfolyam.

Érdemes figyelembe venni, hogy az átlagos esélye egy gyors emelkedésnek kb. 25%, egy működő tőzsdei kereskedési stratégia és hosszú demó és éles gyakorlás szükséges ahhoz, hogy valaki hosszútávon profitos tudjon lenni opciós iránykereskedéssel.

>>Opciós kereskedési technikák

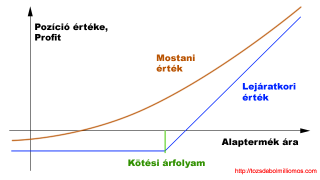

Egy Short Put egyszerűen csak put opció eladás

Profit/Veszteség kockázat:

Maximum profit: korlátozott, az összeg amit az eladáskor adnak a put opcióért

Maximum veszteség: elvileg korlátlan, ezért védekező pozíciókat, biztonsági kereskedési technikákat kell alkalmazni

Mikor használjuk:

Ha egy iránykereskedési tőzsdei stratégia szerint várható, hogy oldalazni vagy emelkedni fog az alaptermék ára és oldalazni vagy csökkeni fog a volatilitás.

Short Put opció eladásával akkor is lehet profitot realizálni, ha az alaptermék ára nem változik az opció lejáratáig. Mivel az idő múlásával a pozíció időértéke csökkenni fog, egy short opciós pozíció akkor profitos ha csökken az ára, így ennél a pozóciónál az idő a pozíció birtokosának fog dolgozni.

Annak a valószínűsége, hogy profitot fog termelni a pozíció átlagosan 75% mert az emelkedés valószínűsége 25%, az oldalazás valószínűsége pedig 50%.

>>Opciós kereskedési technikák

Összetevők:

Megvett (long) pozíció az alaptermékre és eladott (kiírt v. short) call opció

Profit/Veszteség kockázat:

Maximum profit: korlátozott, az összeg amit az eladáskor adnak a call opcióért

Maximum veszteség: elvileg korlátlan, ezért védekező pozíciókat, biztonsági kereskedési technikákat kell alkalmazni

Mikor használjuk:

Ha egy iránykereskedési tőzsdei stratégia szerint várható, hogy oldalazni vagy emelkedni fog az alaptermék ára és oldalazni vagy csökkeni fog a volatilitás.

Covered Call pozíció felvételével akkor is lehet profitot realizálni, ha az alaptermék ára nem változik az opció lejáratáig. Mivel az idő múlásával a pozíció időértéke csökkenni fog, és a pozíció opciós része short pozíció, így a csökkenő opciós érték miatt az idő a pozíció birtokosának fog dolgozni.

Annak a valószínűsége, hogy ez az összetett opciós pozíció profitot fog termelni átlagosan 75% mert az emelkedés valószínűsége 25%, az oldalazás valószínűsége pedig 50%.

>>Opciós kereskedési technikák

Összetevők:

Megvett (long) pozíció az alaptermékre és megvett put opció

Profit/Veszteség kockázat:

Maximum profit: korlátlan, amennyiben az alaptermék ára emelkedik

Maximum veszteség: korlátozott, legfeljebb a put megvételekor kifizetett összeg

Mikor használjuk:

Ha egy iránykereskedési tőzsdei stratégia szerint várható, hogy emelkedni fog az alaptermék ára és/vagy növekedni fog a volatilitás és be akarjuk magunkat biztosítani egy esetleges áresés ellen.

Protective Put pozíció felvételével korlátozható a maximális veszteség amennyiben a megvett alaptermék ára beesik. A megvett put opció felfogható úgy mint egy biztosítás egy részvényre, egy árutőzsdei termékre vagy egy tőzsdére bevezetett befektetési alapra (ETF).

Ha az alaptermék ára hirtelen esni kezd, a put opció értéke gyorsan elkezd növekedni, így az alaptermék árcsökkenése miatti veszteséget kompenzálja. Egy ilyen kompenzáló pozíciót hedge pozíciónak nevezünk. Az idő múlásával a put opció időértéke csökken és mivel ez egy megvett opció, az idő a Protective Put pozíció birtokosa ellen dolgozik.

Annak a valószínűsége, hogy ez az összetett opciós pozíció profitot fog termelni átlagosan 25% mert az áremelkedés átlagos valószínűsége 25%.

>>Opciós kereskedési technikák

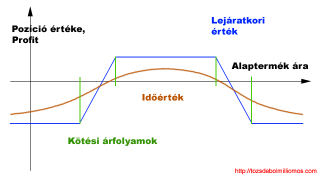

Iránysemleges opciós kereskedési technikák

Összetevők:

Négy különböző kötési árfolyamú opcióból áll. A kötési árfolyamok szerint emelkedő sorrendben: megvett put opcióból, eladott put opcióból (ez az alsó láb), eladott call opcióból és megvett call opcióból (ez a felső láb) rakható össze. A megvett pozíciók száma ugyanannyi mint az eladott pozíciók száma.

Profit/Veszteség kockázat:

Maximum profit: korlátozott, az eladott opciókért kapott összegből le kell vonni a megvett opciókért kifizetett összeget

Maximum veszteség: korlátozott, a láb szélességéből le kell vonni a maximális profitot

Mikor használjuk:

Ha egy iránymentes tőzsdei stratégia szerint az adott alaptermékre, időtávra és volatilitásra pozitív hozam várható függetlenül attal, hogy az árfolyam oldalazni, emelkedni vagy esni fog.

A Long Iron Condor kereskedési technika segítségével kialakítható egy olyan iránysemleges pozíció amelynek az értéke az idő múlásával növekszik. Így az idő a pozíció birtokosának dolgozik.

Önmagában egy Long Iron Condor pozíció felvétele nem számít tőzsdei stratégiának. Csak megfelelő, letesztelt szabályrendszerrel és védekező technikákkal kiegészítve.

Annak a valószínűsége, hogy egy Long Iron Condor pozíció profitot termel függ az pozíció szélességétől. A profit valószínűsége 75-85%.

>>Opciós kereskedési technikák

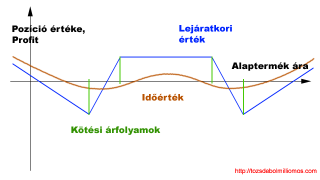

Összetevők:

Négy különböző kötési árfolyamú opcióból áll. A kötési árfolyamok szerint emelkedő sorrendben: megvett put opcióból, eladott put opcióból (ez az alsó láb), eladott call opcióból és megvett call opcióból (ez a felső láb) rakható össze. A megvett pozíciók száma több mint az eladott pozíciók száma.

Profit/Veszteség kockázat:

Maximum profit: korlátozott, az eladott opciókért kapott összegből le kell vonni a megvett opciókért kifizetett összeget

Maximum veszteség: korlátozott, a láb szélességéből le kell vonni a maximális profitot

Mikor használjuk:

Ha egy iránymentes tőzsdei stratégia szerint az adott alaptermékre, időtávra és volatilitásra pozitív hozam várható függetlenül attól, hogy az árfolyam oldalazni, emelkedni vagy esni fog.

A Long Iron Vulture kereskedési technika segítségével kialakítható egy olyan iránysemleges pozíció amelynek az értéke az idő múlásával növekszik. Így az idő a pozíció birtokosának dolgozik.

Önmagában egy Long Iron Vulture pozíció felvétele nem számít tőzsdei stratégiának. Csak megfelelő, letesztelt szabályrendszerrel és védekező technikákkal kiegészítve.

Annak a valószínűsége, hogy egy Long Iron Vulture pozíció profitot termel függ az pozíció szélességétől. A profit valószínűsége 65-85%.

>>Opciós kereskedési technikák

Put small.png)